【税務の基礎知識(所得税)】配偶者控除制度の改正②

2018/12/27

【配偶者控除制度の改正②】

ご存知の方も多いかと思いますが、平成29年の税制改正により、配偶者控除制度について大きく分けて以下の3点が変更になっており、平成30年1月1日より所得計算方法が変更になっています。

(改正点)

①納税者の所得制限

②配偶者控除

③配偶者特別控除

前回に引き続き、本稿においては上記の内、配偶者控除について記載していきたいと思います。

配偶者控除について

配偶者控除とは、配偶者の所得が一定以下の場合に納税者が適用できる所得控除制度です。ちなみに、配偶者控除額は38万円となります。改正前までは、配偶者の収入が103万円までの場合には当該配偶者控除を適用することができました。そのため、あまり仕組みをご存知でない方でも収入を103万円までに抑えるように働かれていた方も多いかと思います。

しかし、今回の改正では103万円であった制限が、150万円に引き上げられました。つまり、配偶者の収入が150万円までは納税者が配偶者控除を適用できることになります。

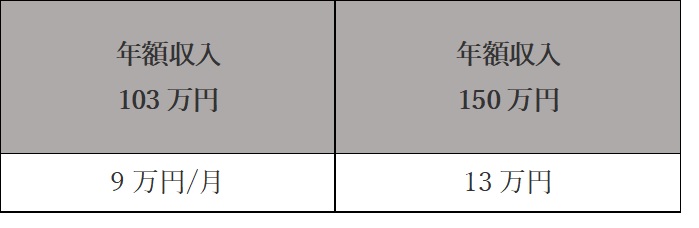

103万円から150万円までの引き上げられたところで、あまり変わらないんじゃないかと思われる方も多いかと思います。しかし月額単位で見ると下表のようになります。

上表のとおり、月額収入が4万円も差がでることになります。つまり、世帯収入が月額4万円upしても、今までどおりご主人である納税者で配偶者控除を適用できることになります。パートに出ておられる奥様方にとっては大変インパクトが大きいお話になってくることと思います。

収入up時の注意点

上記のとおり、4万円の収入upをしても配偶者控除を受けれると記載していますが、必ずしも手取額が4万円upする訳ではない点注意が必要です。月額収入が4万円増加すると、源泉所得税や住民税として控除される金額も増加することになります。また、大企業にパートに出られている方等が対象になりますが、社会保険への加入が必要になる場合もありますので、その場合には控除額が大きくなり手取額があまり増えないといったことにもなり兼ねないことになりますので注意が必要です。

(ポイント)

奥様方の中にはご自身の収入を「103万円までに抑えないと」というイメージがあったかと思いますが、大企業にお勤めでない場合は150万円までというイメージへ変更していただければと思います。ちなみに501名以上在籍している企業へお勤めの方は月額8.8万円を超えると社会保険への加入が必要になってくる場合がありますので注意が必要です。