【税務の基礎知識(所得税)】土地建物等に係る譲渡所得の計算

2019/11/06

【土地建物等に係る譲渡所得の計算】

・土地建物等に係る譲渡所得の計算

個人が土地建物等を売却した場合には原則として譲渡所得が課されることとなりますが、この譲渡所得に係る所得税額はその売却によりもうけた金額に一定の税率を乗じて計算されます。 なお、土地建物等に係る譲渡所得については他の所得と区分して計算することとされています(申告分離課税)。

譲渡所得×税率(*4)=所得税額

※譲渡所得=収入金額(*1)-(取得費(*2)+譲渡費用(*3))-特別控除額(*4)

*1 収入金額とは土地建物等の譲渡対価をいいます。

*2取得費とは資産の購入代金、仲介手数料、登記費用、設備費、改良費など取得価額の合計額をいいます。

*3譲渡費用とは仲介手数料、売買契約書に係る印紙税、測量費など譲渡のために直接要した費用、借家人に対して支払った立退料、土地売却のための建物の取壊し費用・取壊し損などの金額の合計額をいいます。

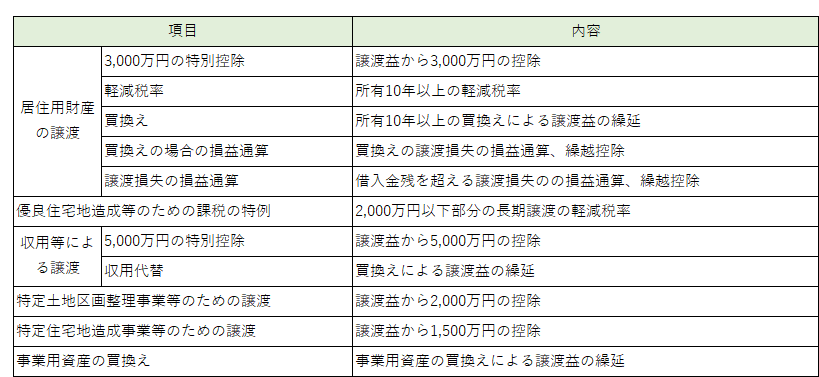

*4譲渡所得の計算においては様々な優遇特例が設けられていますので、一定の要件を満たしていれば、譲渡所得の減額(特別控除)又は税率の軽減(軽減税率)を受けることができる場合があります。従い、土地や建物を譲渡する際には各種特例の規定を事前に把握しておき、利用可能な特例を適切に選定する必要があります。

・土地建物に係る譲渡所得の特別控除及び軽減税率の例示

・土地建物に係る譲渡所得の税率(通常の税率)

・譲渡損益の相殺

二以上の土地建物等を売却した場合において、譲渡損益を計算した結果、譲渡利益と譲渡損失が生じる場合には、その譲渡利益と譲渡損失を相殺することができます。ただし、土地建物等以外の資産について譲渡利益又は譲渡損失が生じた場合にもそれらと相殺することはできません。

なお、土地建物等について譲渡損益の相殺の結果、譲渡損失が生じた場合にも原則として他の所得との損益通算や翌年度以後への繰越はできませんので注意が必要です。

(ポイント)

・土地建物等に係る譲渡所得については他の所得と区分して計算することとされている(申告分離課税)。

・土地や建物を譲渡する際には各種特例の規定を事前に把握しておき、利用可能な特例を適切に選定する必要がある。

・二以上の土地建物等を売却した場合において、譲渡利益と譲渡損失がある場合には相殺することができるが、相殺の結果、譲渡損失が生じた場合にも原則として他の所得との損益通算や翌年度以後への繰越はできない。