【税務の基礎知識(グループ法人税制)】寄附金の損金不算入及び益金不算入

2019/05/17

【寄附金の損金不算入及び益金不算入】

・制度の概要

100%グループ法人間で寄附があった場合には、寄附を行った法人においては全額損金不算入となり、寄附を受けた法人においては全額が益金不算入となり、税務上は寄附に係る損益は認識しません。

なお、当該制度の対象となるのは、法人による100%資本関係がある内国法人間の寄附に限定されますので、100%資本関係がある内国法人間の寄附の全てが対象となるわけではない点には留意が必要です。

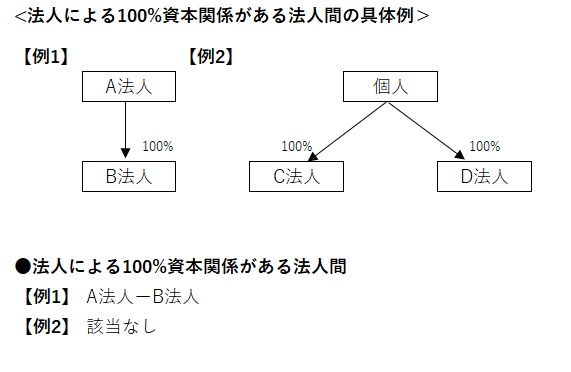

・法人による100%資本関係がある法人間の具体例

上述の通り、寄附金の損金不算入及び益金不算入規定の適用は法人による100%資本関係がある法人間の寄附に限定されます。

具体例は以下の通りです。

上記の【例2】についてはC法人とD法人は個人による100%資本関係が成立しているため、グループ法人税制の適用対象となるものの、あくまで個人を頂点とする100%資本関係であり、法人による100%資本関係にはないことから、寄附金の損金不算入規定については適用範囲外ということになります。

・寄附金の損金不算入及び益金不算入規定の適用対象取引

金銭の寄附行為は当然対象となりますが以下のような取引も税務上は寄附行為とみなされますので対象となります。

①資産等の低額及び高額譲渡

法人間の資産等の売買は税務上時価で売買するのが原則です。

従って、時価から乖離した価額で取引を行う場合には、時価と実際の売買価額との差額は税務上寄附として取り扱われます。

②無利子の貸付け

無利子とする合理的な理由がない場合には、本来受け取るべき利息額については税務上寄附として取り扱われます。

③未請求の役務提供取引

本来子会社が行うべき業務(経理業務など)を親会社の従業員が行っているような場合には、当該従業員の人件費のうち本来子会社が行うべき業務を行っている部分については税務上寄附として取り扱われます。

・損金不算入及び益金不算入となった寄附の税務上の取扱い

損金不算入及び益金不算入となった寄附については税務上「社外流出」項目で処理することになるため、譲渡損益調整資産の繰延のように将来取戻しはしません。

・寄附修正

グループ法人税制の適用により寄附金の損金不算入規定及び受贈益の益金不算入規定を適用する場合、当該寄附金及び受贈益は税務上認識しないことになりますが、その分だけ会社としての実態価値は変動していることから、その変動分を調整するために親法人が有する子法人株式の税務上の帳簿価額を修正する「寄附修正」という処理を行う必要があります。

寄附修正により親会社が保有する子会社株式の税務上の帳簿価額(会計上の帳簿価額ではありません)が変動するため、仮に子会社株式を売却する際には課税所得に影響が発生しますので、寄附修正は適正に行っておく必要があります。

(ポイント)

・100%グループ法人間で寄附があった場合には、寄附を行った法人においては全額損金不算入となり、寄附を受けた法人においては全額が益金不算入となり、税務上は寄附に係る損益は認識しない。

・グループ法人税制の適用により寄附金の損金不算入規定及び受贈益の益金不算入規定を適用する場合、親法人が有する子法人株式の税務上の帳簿価額を修正する「寄附修正」という処理を行う必要がある。

(留意点)

・当該制度の対象となるのは、法人による100%資本関係がある内国法人間の寄附に限定されるため、100%資本関係がある内国法人間の寄附の全てが対象となるわけではない点には留意が必要である。

・寄附修正により親会社が保有する子会社株式の税務上の帳簿価額(会計上の帳簿価額ではありません)が変動するため、仮に子会社株式を売却する際には課税所得に影響が発生するため、寄附修正は適正に行っておく必要がある