【節税】M&Aによる株式売却時の役員退職金の活用

2019/04/17

【M&Aによる株式売却時の役員退職金の活用】

M&Aといえば、今までは大企業が行うものというイメージでしたが、最近では中小企業の事業売却もハードルが下がってきており、市場は活発化してきています。

今までは事業売却の際の仲介業者が少なく、多額の仲介報酬が発生していました。

大手のM&A仲介会社の場合、仲介報酬は最低でも2,000万円程度に設定されていたため、中小企業オーナーが事業を売却する際には、仲介報酬を差し引けば手残りがほぼなくなってしまうため、売却によるメリットがあまりないといった状況があり、中小企業のM&A市場はあまり活性化していませんでした。

しかし、最近はM&A仲介報酬を今までよりもかなり少額に設定している仲介会社も多く出てきていますので、今までは市場のプレーヤーになりづらかった中小企業や個人事業主の事業売却案件も多く出てきており、小規模事業のM&A市場が活性化してきています。

弊社が提携しているTRANBIのように、買い手からしか仲介報酬を取らない仲介会社も出てきています。

TRANBIの場合、仲介報酬は以下のような設定になっています。

①買い手…仲介報酬は買収価額の3%

②売り手…仲介報酬は0円

このように小規模事業のM&A市場が活発化してきていますが、今回はM&Aにより法人株式を売却する場合に用いる役員退職金を活用した節税手法をご紹介します。

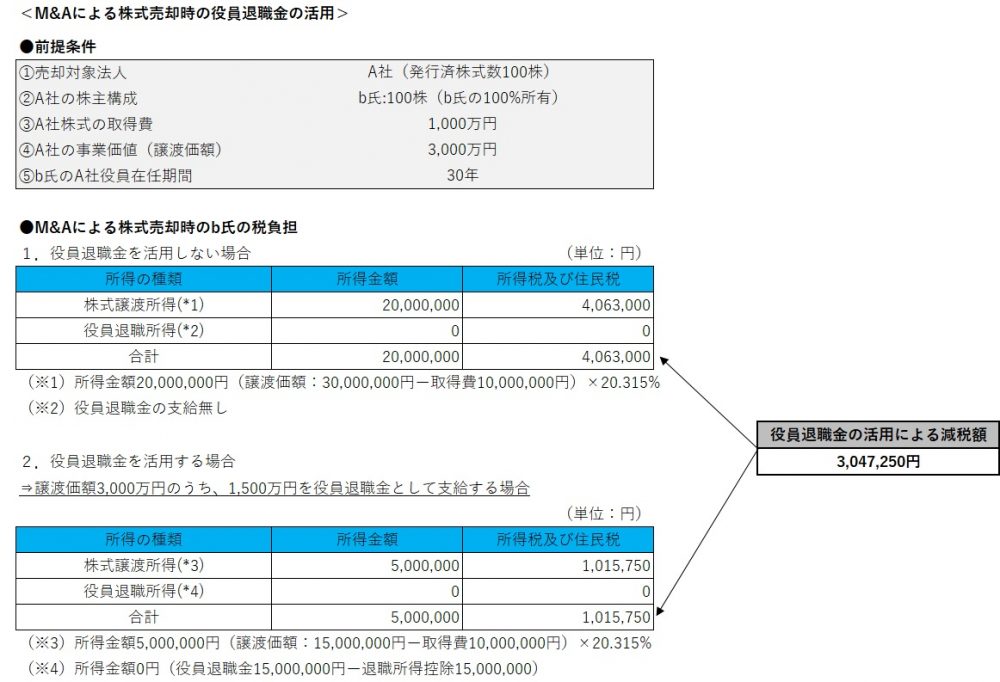

・M&Aによる株式売却時の役員退職金の活用

M&Aの際の株式売却は、通常はオーナー個人がM&A対象法人株式を売却します。

その場合は以下の株式譲渡所得に対して20.315%の所得税及び住民税が課されることになります。

「株式譲渡所得」=譲渡価額―必要経費(取得費+売却に係る手数料等)

ここで、株式売却の前に、対象となる法人から役員退職金を得ることで、結果的に株式売却による税負担が軽減される場合があります。

上記の場合、役員退職金を活用しなければ、株式の譲渡益に対して20.315%の税金が課されますが、役員退職金を活用すれば、その分だけ株式の譲渡益は目減りし、かつ、役員退職金は退職所得控除の範囲内であるため役員退職金に対して税金は課されないことから、その分だけ税負担が軽減され、売り手にはかなりのメリットが生じます。

対して買い手側ですが、M&Aの実務においては役員退職金の活用をしてもしなくても、買い手の目的であるA社の事業を取得は達成されるため、役員退職金を活用するか否かは、買い手の意思決定に影響を及ぼさないことがほとんどです。

役員退職金を支給すれば企業価値がその分目減りするため、買収価額はその分下がることになりますが、あくまでA社のストックが役員退職金分減少するだけであって、A社が営む事業そのものの価値は変わらないためです。

なお、買い手側から上記手法を提案できれば、税負担の軽減と見合いで買収価額を減額できる場合もあります。

このように、場合によっては買い手と売り手の両者にメリットが生じることがあるため、M&Aの実務ではよく用いられています。

このようにM&Aの実行時には、実行手法により税負担が大きく変わることもありますが、M&Aはまだまだ数は少なく、実務経験がある専門家が少ないもの実情です。

この点、ディレクションは過去の実務経験からM&Aについて豊富な知識があります。

M&A時のFA業務や財務税務デューデリジェンス業務から、買収・譲渡スキームの検討まで幅広くサポートすることができますので、M&Aをご検討の方がいらっしゃれば、是非弊社までご一報ください!

(ポイント)

・M&A仲介会社の多様化により小規模事業のM&A市場が活性化してきている。

・M&Aのスキームの違いで税負担に大きな差がでることがある。

(留意点)

・M&A市場は活性化してきているものの、まだまだ数は少なく、実務経験がある専門家は少ないのが実情である。