【節税】連結納税制度の導入による節税

2019/03/29

【連結納税制度の導入による節税】

・連結納税制度とは

連結納税制度とは、企業グループ(100%の資本関係があるグループ)を1つの納税単位として、法人税の申告と納付をする制度です(通常の法人税の納税単位は1法人ごとです。)。

なお、あくまで対象となるのは法人税のみとなりますので、地方税及び消費税については、通常通り1法人ごとに申告と納付を行うことになります。

通常の法人税申告とは計算方法が異なることから、連結納税制度を採用することで、結果としてグループ全体での納税額が減少する可能性があります。

・連結納税制度導入による節税

連結納税制度導入による節税効果はいくつかの要因によりもたらされますが、今回はその中でも、分かりやすい「連結納税グループ内の所得と欠損の通算による節税効果」と「親法人の繰越欠損金の有効利用による節税効果」について解説します。

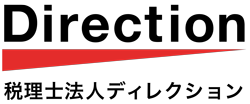

・「連結納税グループ内の所得と欠損の通算による節税効果」

通常の法人税の申告では、企業グループ内で所得が発生している法人と欠損となっている法人が混在している場合には、所得が発生している法人には当該所得に対して法人税が課税され、欠損となっている法人は当該欠損金額を繰越欠損金とし、翌年度以降に所得が発生した場合に繰越控除ができる制度になっています。

つまり、企業グループ全体としての損益は大幅な赤字になっている場合であっても、個々のグループ法人の中で黒字の会社が1社でもあれば、企業グループ全体として法人税の負担は発生することになります。

この場合に、連結納税制度を採用していれば、企業グループを1つの納税単位とするため、企業グループ全体としての損益は大幅な赤字になっているのであれば、当然に企業グループ全体として法人税の負担は発生しません。

具体的には以下のような違いが出てきます。

上記の通り、企業グループ内で所得が発生している法人と、欠損となっている法人が混在している場合には、連結納税制度を導入することで、企業グループ内の所得と欠損の通算がなされるため、結果として法人税額が減少します。

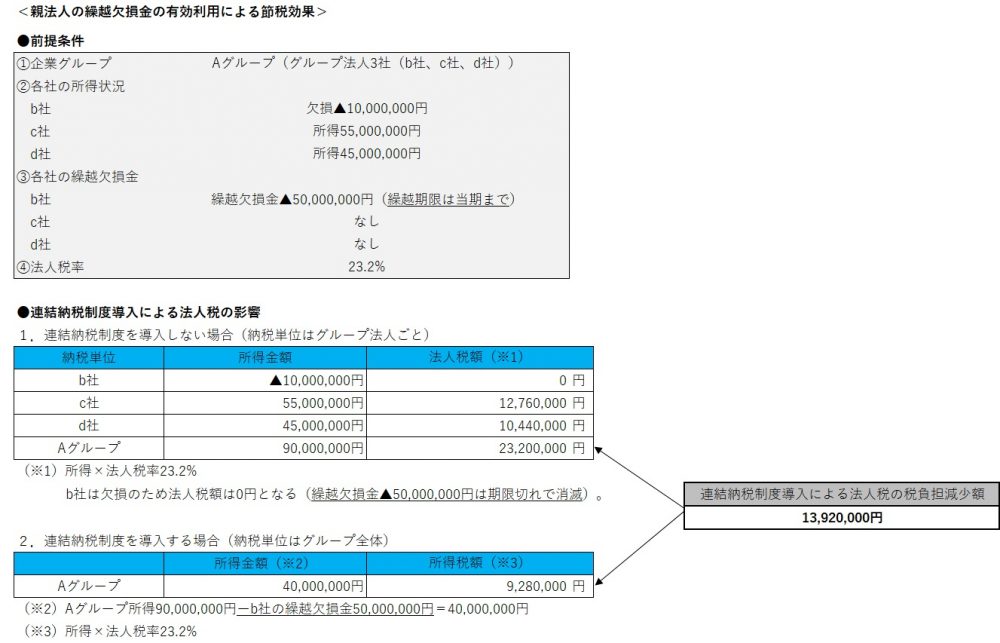

・「親法人の繰越欠損金の有効利用による節税効果」

現行の法人税法では、繰越欠損金の繰越期限は10年となっています。また、大法人については繰越欠損金の繰越控除は欠損金控除前所得の50%が上限とされています。

このように繰越欠損金には繰越期限、及び、使用制限があるため、欠損金発生年度以降の一定期間に一定程度の所得が発生しなければ、繰越欠損金が期限切れとなり、永遠に繰越控除を行うことができなくなります。

仮に繰越欠損金の期限切れが発生する可能性が高い場合でも、連結納税制度を導入することで期限内に繰越欠損金全額の繰越控除を行い、結果として法人税の税負担を軽減できる場合があります。

具体的には以下のようなケースです。

上記の通り、通常の法人税の申告では繰越欠損金の期限切れになる場合でも(b社は欠損のため当期に繰越欠損金の繰越控除を受けることができないため、繰越欠損金50,000,000円は期限切れにより消滅し永遠に繰越控除を行うことができません)、企業グループ内の他の法人で所得が発生している場合には、連結納税制度を導入することで、期限内に繰越欠損金全額の繰越控除を行えるため、結果として法人税額が減少します。

(ポイント)

・連結納税制度とは、企業グループを1つの納税単位として、法人税の申告と納付をする制度である。

・こんな企業グループは要検討。

企業グループ内で所得が発生している法人と、欠損となっている法人が混在している。

親法人に多額の繰越欠損金があり、繰越欠損金が期限切れとなる可能性がある。

(留意点)

・連結納税制度の対象は法人税のみであり、地方税及び消費税については、通常通り1法人ごとに申告と納付を行う必要がある。