【税務の基礎知識(所得税)】業務用資産の取得のために要した借入金利息の取扱い

2019/03/11

【業務用資産の取得のために要した借入金利息の取扱い】

・所得税法上の取扱い

業務を営んでいる者が業務用資産の取得のために借り入れた資金の借入金利息については、所得税法上、当該業務に係る各種所得の金額の計算上必要経費に算入することになっています。

ただし、当該資産の使用開始の日までの期間に対応する部分の金額ついては、当該資産の取得価額に算入することができることとされています。

・新たに業務を開始する場合の所得税法上の取扱いの特例

既に業務を営んでいる者が業務用資産の取得のために借り入れた資金の借入金利息についての取扱いは上記の通りですが、新たに業務を開始する者が業務用資産の取得のために要した借入金利息については以下の通り異なる取扱いとなるため留意が必要です。

新たな業務を開始する場合(不動産所得、事業所得、山林所得、又は雑所得を生ずべき業務を新たに開始する場合)に当該業務の開始前に当該業務用の用に使用する資産の取得のために借入を行っている際の借入金利息については、当該業務を開始する前の期間に対応するものは当該資産の取得価額に算入する必要があります。

・法人税法上の取扱い

業務用資産の取得のために要した借入金利息については、法人税法上はその資産の使用を開始するまでの期間に係る借入金利息は当該資産の取得原価に算入することが原則ではあるものの、取得価額に算入しないことも認められています。つまり、法人の任意で選択ができるということです。

そして、その資産の使用を開始するまでの期間に係る借入金利息は期間の経過に応じて損金の額に算入します。

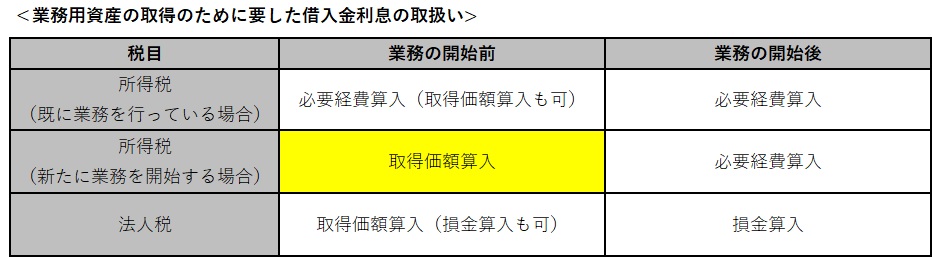

・業務用資産の取得のために要した借入金利息の取扱いのまとめ

業務用資産の取得のために要した借入金利息の取扱いは以下の通りです。

上記の通り、当該資産の使用開始前については、所得税法上は原則経費算入、法人税法上は原則取得価額算入になるものの、所得税法上は取得価額算入、法人税法上は損金算入が認められていることから、実質的には同じ取扱いになります。

ただし、新たに業務を開始する場合で当該業務の開始前に当該業務用の用に使用する資産の取得のために借入を行っている際の借入金利息については、所得税法上、当該業務を開始する前の期間に対応するものは当該資産の取得価額に算入する必要がある点留意が必要です。

(ポイント)

・業務用資産の取得のために要した借入金利息がある場合、当該資産の使用開始前については、所得税法上は原則経費算入、法人税法上は原則取得価額算入になるものの、所得税法上は取得価額算入、法人税法上は損金算入が認められていることから、実質的には同じ取扱いとなる。

(留意点)

・新たに業務を開始する場合で当該業務の開始前に当該業務用の用に使用する資産の取得のために借入を行っている際の借入金利息については、所得税法上、当該業務を開始する前の期間に対応するものは当該資産の取得価額に算入する必要がある。