【節税】一口馬主の法人名義による節税

2019/02/15

【一口馬主の法人名義による節税】

一口馬主は法人名義にする方が税制上有利になります。

一口馬主は一般的には匿名組合という方式で運用されていますが、税務上、匿名組合の出資者は匿名組合が稼得した所得をその出資比率に応じて自らの所得として申告する必要があります。

イメージとしては、匿名組合という枠を使って出資者が共同で事業を運営しているような形になるのです。

一口馬主を個人名義で行う場合には、一口馬主になったことで得られる所得は原則として「雑所得」に分類されます。

ここで重要になるのは、雑所得の場合、FX等の一定の所得以外については、損失の繰越控除が認められておらず、一口馬主に係る所得については損失の繰越控除が認められていないことです。

競走馬は税務上減価償却資産となり、4年で償却(競走馬の取得価額を4年で費用化する)することになりますが、償却の開始は業務の用に供した日からであり、競走馬の場合は一般的には満2歳から償却を開始します。

そして、4年以内に仮に引退してしまった場合には税務上は除却損(残存簿価の全額を一時に費用化する)が計上されることになります。

また、収入である賞金については、ほとんどもらえない場合もありますし、ある年だけかなり高額になることもあります。

このような特殊性から、馬主業は年度ごとの所得(損失)の変動がかなり大きい業種になってしまいます。

年度ごとの所得(損失)の変動が大きいのであれば、損失の繰越控除が認められないことはかなりのデメリットです。

この点、一口馬主を法人名義にして青色申告を行えば、損失は10年間繰り越すことが可能になります。

所得税と法人税の制度の違いにより、損失を繰越が可能か否かが変わってくるため、法人名義にして法人税の適用を受けることで一口馬主を個人名義で行う場合のデメリットをなくしてしまうことができます。

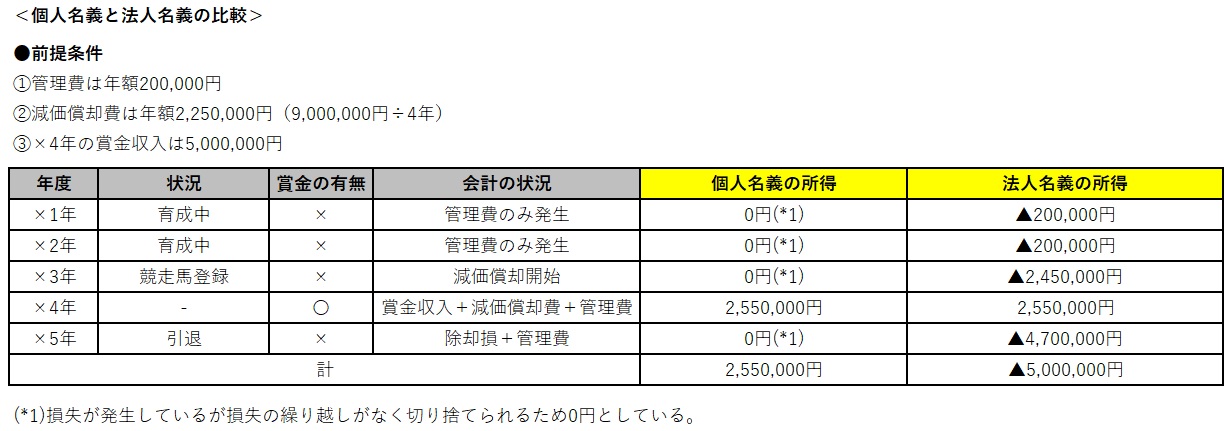

・個人名義と法人名義の比較

この比較では、一口馬主になることでのトータル損益は▲5,000,000円となるようにしています。

トータル損益が▲5,000,000円なので、この投資により損をしているので、税金は課税されずに▲5,000,000円だけ将来儲けが出た場合には、その儲けと相殺できるように思われるかもしれませんが、個人名義の場合は、賞金収入があった×4年のみ所得が発生し所得税が課され、将来儲けが発生した際にその儲けと損失を相殺することはできない(損失の繰越ができないため)ことになります。

このように税制の制度上、実態を適切に表していないような処理が求められてしまうため、一口馬主は法人名義で行われることをお勧めします。

・一口馬主の法人名義化の留意点

一口馬主は一般的に匿名組合という方式で運用されていますので、法人名義にすれば法人が匿名組合への出資者になるという形になります。

匿名組合の出資者の会計税務処理はかなり特殊な論点ですので、その処理方法には留意が必要となります。

法人税の観点からは以下のような点に留意が必要になります。

①一口馬主への出資による損益を取り込むタイミング(どの時点での損益を法人として取り込むべきなのか)

→一口馬主の損益を同時期に法人に取り込む(例:一口馬主の3月の経費→法人の3月経費)と認識されている方が多くいらっしゃいますが、法人税法上は一口馬主の損益取り込み時期は同時期ではありません。基本的には一口馬主の損益発生時期と法人での損益取り込み時期は乖離しますのでご留意ください(一口馬主の場合、年度ごとの損益のブレが大きいため、損益認識時期の乖離は税負担に大きく影響する場合があります)。

②一口馬主への出資による損益を取り込む際に必要となる法人税申告書別表の作成

③一口馬主への出資により損失が発生する場合の組合損失額の損金算入制限規定

→一定の場合には一口馬主への出資による損失を法人の経費として取り込めない可能性がありますのでご留意ください。

上記のように一口馬主を法人名義にする場合、気を付けるべきポイントがいくつかありますので、ご検討の際は税務会計の専門家のアドバイスを受けることをお勧めします。

(ポイント)

・一口馬主に係る所得については損失の繰越控除が認められていない。

・年度ごとの所得(損失)の変動が大きいのであれば、損失の繰越控除が認められないことはかなりのデメリットになる。

・一口馬主を法人名義にして青色申告を行えば、損失は10年間繰り越すことが可能になる。

(留意点)

・一口馬主を法人名義にする場合、一定の場合には一口馬主への出資による損失を法人の経費として取り込めない可能性がある。

・一口馬主への出資による損益を法人に取り込むタイミングは一口馬主での損益発生時期と乖離する。