【落とし穴】居住用マンションの消費税還付の失敗例

2019/01/31

【居住用マンションの消費税還付の失敗例】

消費税は預かった消費税と支払った消費税の差額が納税または還付になりますが、居住用マンションを取得する際は通常支払った消費税のほうが多額になるものの、取得にかかる消費税のほとんどは還付されません。

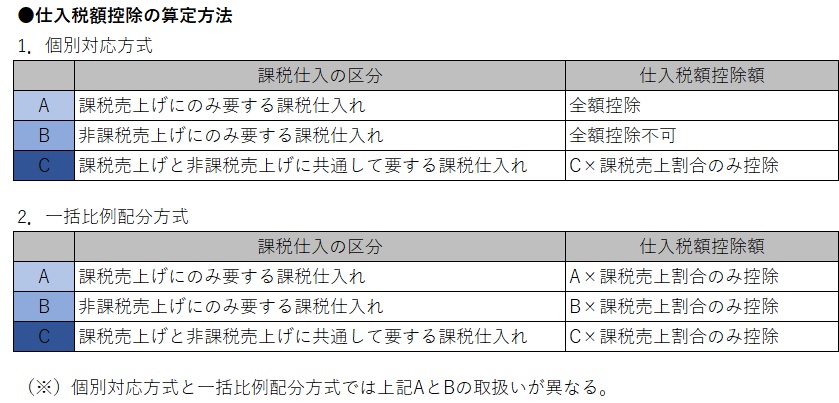

これは現行の消費税の計算方法が以下ように、取得する物件が将来生み出す収益の消費税区分に対応するかたちで支払った消費税を3つに分類し、その分類ごとに消費税計算に織り込む金額(仕入税額控除)の算定方法を採用していることに起因します。

居住用マンションの賃借料は消費税が非課税(非課税売上)ですので、通常居住用マンションの取得にあたり支払った消費税は非課税売上に対応した課税仕入となります。

非課税売上に対応した課税仕入の場合、最大でもその課税仕入の額に課税売上割合を乗じた金額しか消費税計算に織り込めませんが、通常居住用マンション所有会社の場合、課税売上割合が著しく低くなるため、結果としてほとんどが還付されないことになります。

但し、他の売上の計上等により課税売上割合が増加するのであれば、上記計算の結果、消費税還付額も増加しますが、今回は消費税還付額の増加を目的として、作為的に課税売上割合を増加させたために、想定外に税務署から消費税の不正還付の指摘を受けた事例をご紹介します。

(前提)

①居住用マンションの経営のみをしていた法人

②居住用マンション年間売上12,000,000円(月1,000,000円)

③居住用マンションの取得費:108,000,000円(うち消費税8,000,000円)

④消費税還付額を増加させるため顧問税理士の指導のもと、居住用マンション取得後にグループ法人とコンサルティング契約を締結しコンサルティング報酬として税抜で年間12,000,000円(月1,000,000円)を受け取ることになった。

⑤居住用マンションの売上は全て非課税売上、コンサルティング報酬は全て課税売上である。

1.コンサルティング契約がない場合の消費税還付額

0円(8,000,000円×課税売上割合0%(*1))

(*1)課税売上0円/(課税売上0円+非課税売上12,000,000円)

2.コンサルティング契約がある場合の消費税還付額

4,000,000円(8,000,000円×課税売上割合50%(*2))

(*2)課税売上12,000,000円/(課税売上12,000,000円+非課税売上12,000,000円)

上記の通り、顧問税理士のアドバイスにより、消費税還付額が4,000,000円増加し実際に還付金が入金されましたが、その後の税務調査により、グループ法人へのコンサルティング業務の実態が見受けられず、当該コンサルティング報酬は消費税還付額が増加することを意図して架空に計上されたもの、つまり、脱税行為であるとの指摘を受け、還付金4,000,000円の取り消し、および、重加算税等のペナルティーを受けることになりました。

このケースでは当該顧問税理士の関与先で同様の消費税還付スキームを採用していた法人に軒並み税務調査が入り同様の指摘を受けています。

消費税法には法人税法等に設けられている租税回避防止規定がないことから、行き過ぎた租税回避でも指摘を受けないと思われている方もいらっしゃいますが、今回のケースのように租税回避の域を超えるようなケースは脱税として指摘を受けることになり、金額の多寡により刑事罰に問われる可能性がありますので消費税について安易な税負担軽減を行うことは非常に危険です。

(ポイント)

・こんな法人は要検討

消費税の還付がある法人

(留意点)

・課税売上を増加させる取引の内容次第では課税売上割合の不正操作による消費税の不正還付として税務署から指摘をうける可能性がある。

(追記)

令和2年税制改正により、居住用マンションに係る消費税等は原則仕入税額控除不適用になったため、上記のようなコンサルティング報酬の計上を利用した消費税の還付を受けることはできなくなりました。