【税務の基礎知識(所得税)】空き家に係る譲渡所得の特例

2019/11/20

【空き家に係る譲渡所得の特例】

・空き家に係る譲渡所得の特例とは

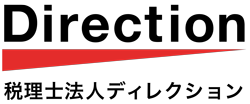

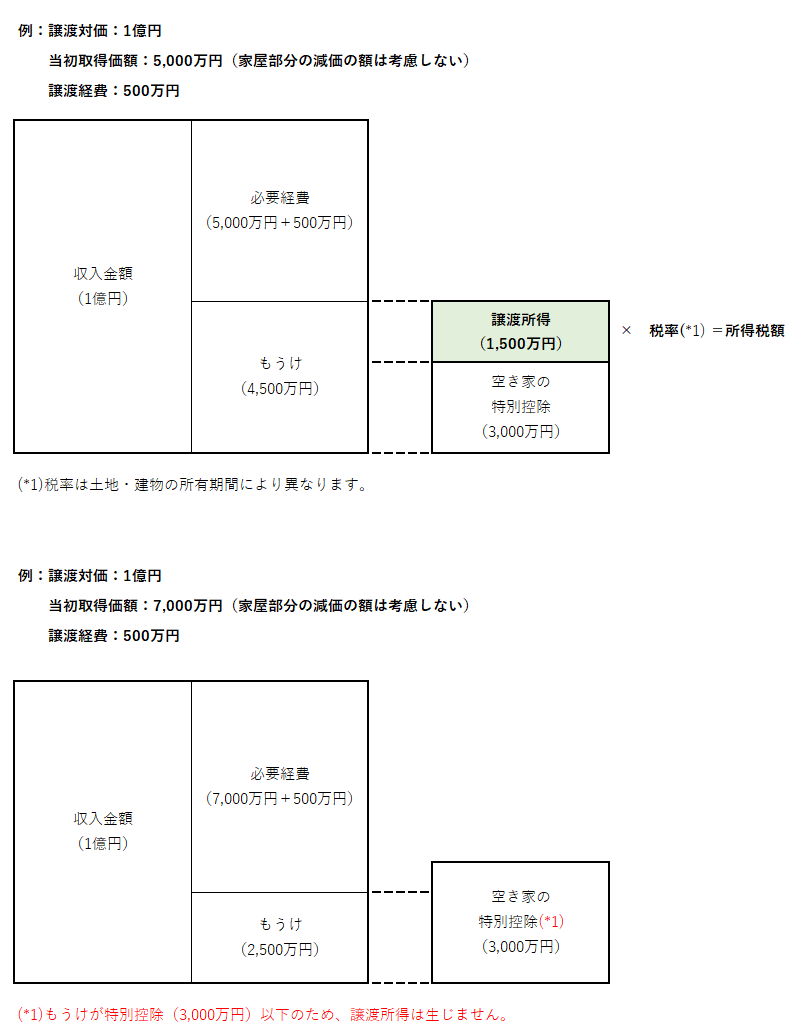

被相続人が居住していた土地建物等を相続又は遺贈により取得した人が売却した場合において、一定の要件を満たす場合には、売却によりもうけた金額から3,000万円を控除することができます。すなわち、居住用不動産の売却によりもうけが生じた場合でも3,000万円までは所得税がかされないこととなります。

※被相続人とは財産を遺して亡くなった人をいいます。

・空き家に係る譲渡所得の特例の適用要件

空き家特例の適用を受けるためには次の要件のすべてを満たす必要がありますので、国税庁が作成しているチェックシートを活用されるなど、要件に漏れがないように適用の可否については、慎重に判断する必要があります。

なお、相続により取得した土地建物等を相続税の申告期限の翌日から3年以内に売却した場合には、譲渡所得の計算上、支払った相続税額のうち一定の金額を取得費に加算(すなわち、譲渡所得が減少します。)することができますが、空き家に係る譲渡所得の特例との併用適用はできませんので注意が必要です(その相続において相続税額を支払っていない場合にはそもそも相続税の取得費加算の適用はありません。)。

①相続又は遺贈により被相続人が住んでいた家屋や敷地を取得したこと。

②取得した被相続人の家屋や敷地を売却すること、又は、取得した被相続人の家屋を取り壊した後にその敷地を売却すること。

③相続があった日から3年を経過する日の属する年の12月31日までに売却すること。

④売却金額が1億円以下であること。

⑤売却した家屋や敷地について収用等の特別控除特例などを受けていないこと。

⑥売り手と買い手の関係が親子や夫婦、生計を一にする親族、内縁関係でないこと。

⑦被相続人の居住用家屋については次の要件のすべてを満たす必要があります。

・昭和56年5月31日以前に建築されたこと。

・区分所有建物登記がされていないこと(分譲マンションなど)。

・相続開始直前に被相続人が一人暮らししていたものであること。

・譲渡時に家屋が一定の耐震基準を満たしていること。

・相続時から譲渡時まで事業や貸し付けなど、他の用途に使用されていないこと。

⑧被相続人の居住用家屋の全部を取り壊した後にその敷地を売却した場合には次の要件のすべてを満たす必要があります

・取壊し時から譲渡時まで建物や構築物の敷地として使用されていないこと

・相続時までに建物の全部を取り壊していること。

・相続時から譲渡時まで事業や貸し付けなど、他の用途に使用されていないこと。

※平成31年度(令和元年度)税制改正により、被相続人が要介護認定を受けて老人ホームに入居しているなど、一定の要件を満たす場合には、被相続人の一人暮らし要件を満たすものとされることとなりました。

参考:国税庁HPチェックシート(令和元年分)

http://www.nta.go.jp/about/organization/fukuoka/topics/joto_zoyo/index.htm

(ポイント)

・被相続人の居住用不動産(空き家)を相続又は遺贈により取得した人が売却した場合において、一定の要件を満たす場合には、売却によりもうけた金額から3,000万円を控除することができる。

・被相続人が要介護認定を受けて老人ホームに入居しているなど、一定の要件を満たす場合には、被相続人の一人暮らし要件を満たすものとされる。

・空き家の譲渡所得の特例と相続税額の取得費加算の特例は併用適用することができない。