【落とし穴】資本割持株会社特例の判定における特定子会社の簿価が税務上の簿価であることを知らなかったため会社が損害を被った事例

2019/04/11

【資本割持株会社特例の判定における特定子会社の簿価が税務上の簿価であることを知らなかったため会社が損害を被った事例】

外形標準課税の資本割の算定において、持株会社については、資本金等の額が多額になり、税負担が過大になることから、資本金等の額を圧縮することで税負担を軽減する措置(資本圧縮措置)が設けられています。

具体的には、子会社の発行済株式数の50%超を保有する子会社(特定子会社)の株式の価額が、総資産の50%を超える法人については、資本金等の額から「総資産の帳簿価額に占める子会社の株式等の帳簿価額の割合を資本金等の額に乗じて計算した金額」を当該資本金等の額から控除することができます。

そして、上記の持株会社特例の判定における特定子会社株式の帳簿価額は、総資産価額(分母)の計算上は会計上の簿価を用い、特定子会社株式の簿価(分子)の計算上は法人税法上の簿価を用いることされています。

外形標準課税は会計上の資本金が1億円を超える法人しか課税されない税制であり、適用法人が限られることから、専門家の中でも外形標準課税の算定の実務に携わったことがある方はあまり多くはないのが実情です。

このように外形標準課税自体が限られた法人しか課税されない税制であるため、その中でも特殊な論点である、「資本割の持株会社特例」の適用自体を失念している法人も散見されますが、今回は「資本割の持株会社特例」自体は把握していたものの、その判定における特定子会社株式の帳簿価額は、総資産価額(分母)の計算上は会計上の簿価を用い、特定子会社株式の簿価(分子)の計算上は法人税法上の簿価を用いる点までは知らなかったことから、納税額が過大となり、更正の請求期限を超過した部分については還付を受けることができなかったケースをご紹介します。

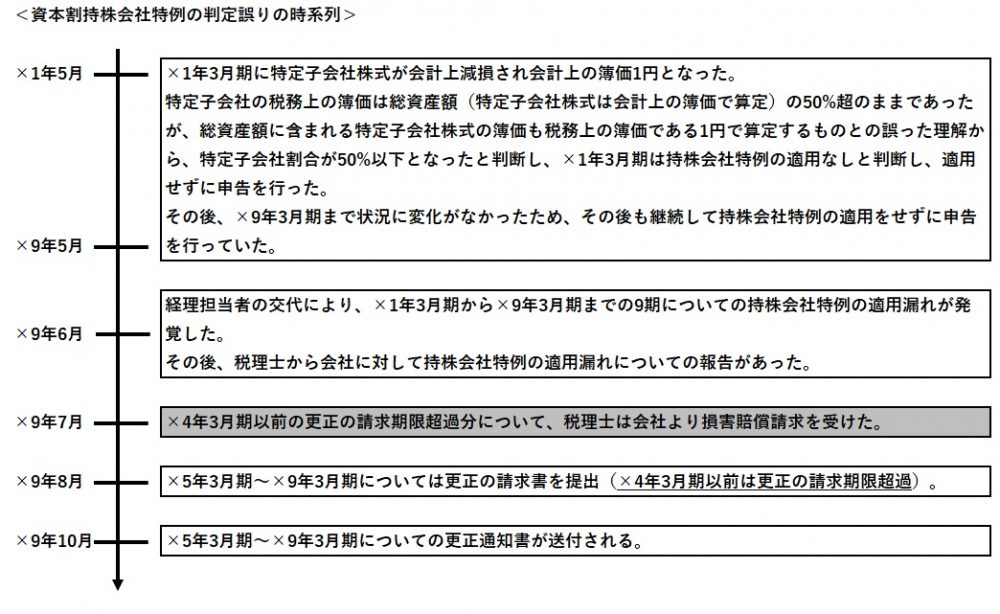

上記のケースでは特定子会社株式が会計上減損され会計上の簿価が1円となったものの、特定子会社の税務上の簿価は総資産額(特定子会社株式は会計上の簿価で算定)の50%超のままでした。

しかし、総資産額に含まれる特定子会社株式の簿価も税務上の簿価である1円で算定するものとの誤った理解から、特定子会社割合が50%以下となったと判断し、×1年3月期は持株会社特例の適用なしとの誤った判断をしてしまったため、結果として、それ以降継続的に過大納付になってしまいました。

×9年6月に経理担当者の交代を期に過大納付に気が付いたものの、×1年3月期~×4年3月期については更正の請求期限を超過していたため、還付が認められませんでした。

結果として、会社が被った金額については、顧問税理士に損害賠償の請求がなされています。

外形標準課税適用法人は会計上の資本金が1億円超の法人であるため、法人の規模が大きく、納税額多額になることがほとんどです。

今回のような過大納付については過少納付の場合とは異なり都道府県から特段の指摘がないことがあります。

前述の通り、外形標準課税は適用法人が限られることから、専門家の中でも外形標準課税の算定の実務に携わったことがある方はあまり多くはないのが実情です。

今回ご紹介したケースでも顧問税理士の誤った判断により会社が損害を被っています(当該損害額は顧問税理士に損害賠償の請求をされていますが、損害額の全額が返ってくるかは定かではありません。)。

外形標準課税が適用される法人様においては、外形標準課税の実務経験が豊富な専門家のアドバイスを受けられることをお勧めします。

この点、税理士法人ディレクションは大手税理士法人での勤務経験から外形標準課税の実務経験が豊富な税理士が在籍しております。

税務顧問としてではなくても、外形標準課税の計算部分のみのレビューや、過年度の外形標準課税の申告書のチェック(セルフチェック)も行わせていただいておりますので、何かございましたらお気軽にご一報ください!

(ポイント)

・持株会社特例の判定における特定子会社株式の帳簿価額は、総資産価額(分母)の計算上は会計上の簿価を用い、特定子会社株式の簿価(分子)の計算上は法人税法上の簿価を用いる。

(留意点)

・外形標準課税は適用法人が限られることから、専門家の中でも外形標準課税の算定の実務に携わったことがある方はあまり多くはないのが実情である。