【税務の基礎知識(所得税)】国外転出時課税制度

2019/03/01

【国外転出時課税制度】

国外転出(国内に住所及び居所を有しないこととなることをいいます。)をする一定の居住者が1億円以上の有価証券等を所有等している場合には、その対象資産の含み益に所得税が課税されますがこの制度を国外転出時課税制度といいます。

国外転出時課税の対象者は、所得税の確定申告等の手続を行う必要があります。

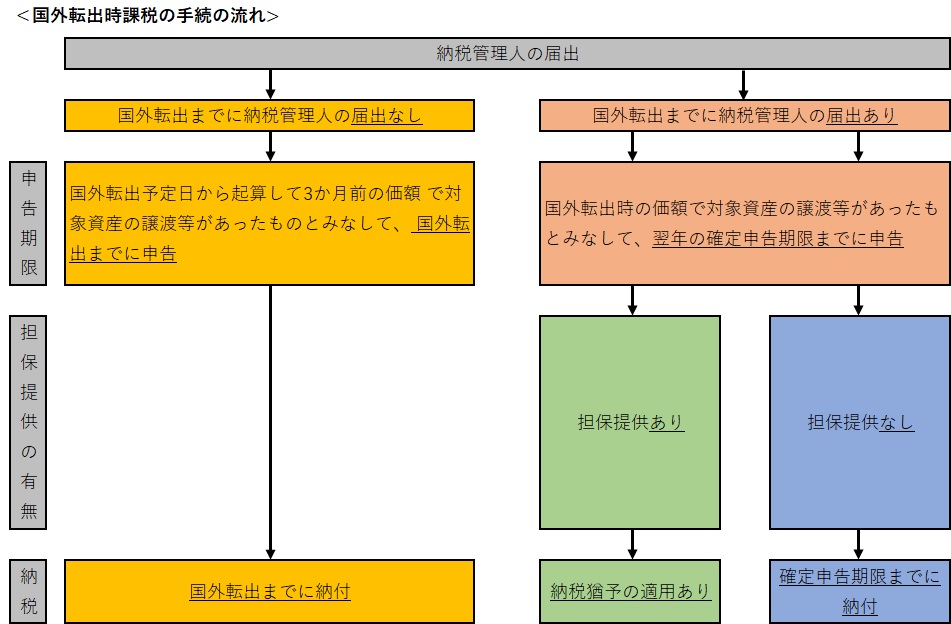

また、一定の場合は、納税猶予制度や税額を減額するなどの措置を受けることができますが、いずれの減額措置等も国外転出までに納税管理人の届出書を所轄税務署に提出するなどの手続が必須となるため留意が必要です。

・国外転出時課税の対象者

国外転出時において、以下①及②のいずれにも該当する居住者が、国外転出時課税の対象者となります。

①所有等している対象資産の価額の合計が1億円以上であること。

②原則として国外転出をする日前10年以内において国内に5年を超えて住所又は居所を有していること。

・対象となる有価証券等とは

有価証券(株式、投資信託等)、匿名組合契約の出資の持分、未決済の信用取引・発行日取引・デリバティブ取引が国外転出時課税の対象資産となります。

・国外転出時課税の手続の流れ

・納税猶予制度

上記の「国外転出時課税の手続の流れ」の通り、国外転出時までに納税管理人の届出をして、確定申告期限までに確定申告書の提出をし、担保(納税猶予分の所得税及び利子税の額に相当する額)を提供した場合には、当該所得税の額について納税が国外転出から5年間猶予されます(猶予期間中は、各年の確定申告期限までに継続届出書の提出が必要です。)。

また、長期海外滞在が必要な状況にある場合は、納税猶予期間の延長の届出をすることで、更に5年間納税猶予期間を延長することができます。

(ポイント)

・国外転出をする一定の居住者が1億円以上の有価証券等を所有等している場合には、その対象資産の含み益に所得税が課税される。

(留意点)

・一定の場合は、納税猶予制度や税額を減額するなどの措置を受けることができるが、いずれの減額措置等も国外転出までに納税管理人の届出書を所轄税務署に提出するなどの手続が必須となる。